继小米和美团后,港交所有望迎来第三家同股不同权的公司,人工智能公司旷视科技于 8 月 25 日提交上市申请。

旷视科技的名字对于 C 端用户来说可能有些陌生,但事实上我们在日常生活中可能或多或少接触过该公司的技术,蚂蚁金服、小米、OPPO 和 vivo 等公司的人脸识别和智能拍照技术使用的正是旷视科技的方案,这家致力于人脸识别和深度学习的公司有望成为「AI 第一股」。

旷视科技成立于 2011 年,用创始人印奇在公开信中的话来讲,「是不折不扣的寒冬,那时看好其前景的人寥寥无几」。不过 8 年过去了,旷视科技已成长为估值 40 亿美元的独角兽,完成了 9 轮共计 12.3 亿美元(合人民币 74.6 亿)融资。

值得一提的是,阿里等公司不仅是旷视科技的大客户,也在合作过程中成为了其大股东,阿里巴巴通过淘宝中国间接持有旷视科技 14.33% 股份,蚂蚁金服在香港的全资子公司 API 持有旷视科技 15.08% 的股份。

旷视科技的业务分为三个部分:个人物联网、城市物联网和供应链物联网,最早商业化且知名度最高的是个人物联网部分,2016 年支付宝推出的刷脸支付功能「Smile to pay」就是采用旷视科技的 Face++ 技术,小米、vivo、OPPO 等手机的人脸识别解锁功能底层技术也是来自 Face++,截至 2018 年,旷视在搭载人脸识别的国产 Android 市场上占有率超过 70%。

但总的来说,旷视科技的技术仍未实现大规模落地,个人物联网解决方案和城市物联网解决方案的客户加起来不到 1500 个(不包括 Face++ 开放平台),供应链物联网的客户干脆没有透露,人工智能还是一门烧钱的生意。

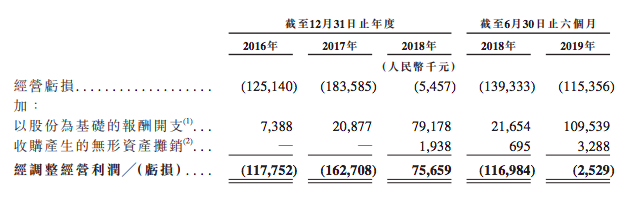

招股书显示,旷视 2016、2017、2018 年的收入分别为 6780 万元、3.13 亿元、14.27 亿元,增速巨大,但亏损也不小,这三年分别为 3.428 亿元、7.59 亿元、33.51 亿元,仅 2019 年上半年亏损就高达 52 亿元。

旷视的大部分成本花在了研发上,其研发开支从 2016 年的 7820 万元暴涨至 2017 年的 2.05 亿元,在 2018 年进一步增加至 6.13 亿元,分别占年收入的 115.3%、65.6% 及 43.0%。招股书中亦将亏损的增加归结于优先股的公允价值变动以及对研发的持续投入。

如果说旷视成立时市场尚未成熟,那么现在上市的时机也不太好,近来赴港上市潮有退潮迹象,天士力生物和阿里巴巴都传出推迟 IPO 的消息,原本计划于 7 月 19 日登陆港交所的百威亚太也在 7 月中旬意外停止上市进程,更早的时候,找钢网、和黄中国医药等也纷纷放弃或取消港股 IPO 计划,发行价偏低、破发严重等现象都导致了各大公司赴港热情不再。

中信证券认为一级市场估值过高和基石投资者的机制造成了港股破发率偏高,旷视科技目前也被认为估值偏高,在亏损严重的情况下,如何打动投资人是个难题。

题图来自:搜狐

#欢迎关注爱范儿官方微信公众号:爱范儿(微信号:ifanr),更多精彩内容第一时间为您奉上。

from 爱范儿 https://ift.tt/2U2sg6M

via IFTTT

没有评论:

发表评论